2016年のボラティリティに関する考察

メディアや市場関係者の多くは、2016年の金融市場を「激動の相場」と呼んで総括しています。 しかし、日経平均株価の変動率(ヒストリカル・ボラティリティ:HV)、および日経225オプションの価格水準(インプライド・ボラティリティ:IV)を見るかぎり、少なくとも日本の株式市場においては「平凡な一年」であったことが読み取れます。

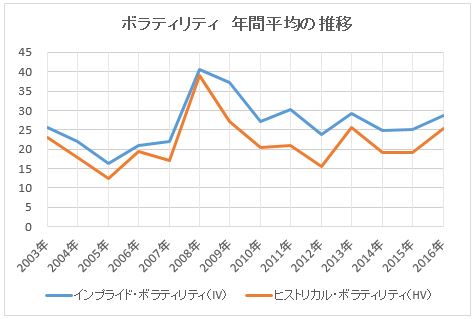

以下は、日経平均株価のHVとオプションのIVについて、各年の年間平均の推移をグラフ化したものです。

(グラフの各年の数値は、ボラティリティ・チャートにおける日々のHVとIVを年ごとに平均化したもの)

日経平均株価の実際の変動率を示すHVは、2008年~09年の金融危機以降では、2016年は2013年に次いで二番目の水準となっています。 また、トレーダーが売買したオプション価格から計算されるIV(予測変動率)については、2011年と2013年を下回り、金融危機以降では三番目の水準にとどまりました。

昨年はチャイナショックに始まり、原油価格の暴落や日銀のマイナス金利導入、さらには事前の予想を覆したBrexit(英国のEU離脱)や米大統領選挙でのドナルド・トランプ候補の勝利といった数多くのサプライズ要因があったことを踏まえると、驚くほど「平穏な一年」であったと総括できます。

もちろん、それは一年を通じての話であり、短期的には相場が乱高下する場面も多く見られました。しかし、波乱を巻き起こしたイベントは短期間で消化され、相場はすぐに沈静化へ向かうというサイクルが繰り返し起こりました。

こうした逆境からの回復力は「レジリエンス」と呼ばれます。2016年はまさに、強力なレジリエンスが相場に作用した一年でした。その背景には、中央銀行の市場介入、世界的な金融緩和による金余りの余波、そしてそれに伴う市場の楽観ムードなど、多くの要因があったと考えられます。

しかし、すでに米国の金融政策は緩和から引き締めへと転換しており、金融危機以降の相場で強力に作用してきたレジリエンスは今後、遅かれ早かれ縮小に向かうことが予想されます。

2017年も多くのサプライズがあると思いますが、トレーダーは個々のサプライズの内容よりも、その後の市場の回復力に注目すべきかもしれません。